Die Publikation «Budgetierung ausser Rand und Band» diskutierte kürzlich die teilweise sehr hohen – und meist ungeplanten – kantonalen Überschüsse der letzten Jahre und stellte ein neues Instrument zur Debatte: Die Steuerrückvergütung.

2021 und 2022 erreichten die Abweichungen neue Rekordwerte. Doch die Erklärungen dafür waren schnell zur Hand: Erstens schüttete die Schweizerische Nationalbank (SNB) in jenen Jahren erstmals sechs Tranchen aus, was 4 Mrd. Franken an die Kantone ausmacht, die von ihnen nicht in diesem Umfang budgetiert wurden. Zweitens fiel die Budgetierung mitten in die Covidkrise, weshalb die Ertragsszenarien pessimistisch gezeichnet wurden.

Ganz anders präsentiert sich die Ausgangslage im Jahr 2023: Die SNB-Ausschüttung entfiel gänzlich, während die Kantone durchschnittlich 2,64 Tranchen im Gegenwert von 1,76 Mrd. Franken budgetiert hatten. Auch lieferte Covid keine Gründe mehr für Zwangspessimismus bei der Budgetierung. Es wäre also nicht überraschend, wenn die kantonalen Staatsrechnungen für 2023 ausnahmsweise eher schlechter ausfielen als budgetiert.

Unterdessen hat eine Mehrheit der Kantone ihre Jahresabschlüsse präsentiert. Diese zeigen, dass genau das Gegenteil der Fall ist: Trotz dem von vielen Kantonen nicht einkalkulierten Wegfall der SNB-Ausschüttungen fallen die Staatsrechnungen in der grossen Mehrheit der Kantone positiver aus als budgetiert. Statt eines aggregierten Defizits von 1,34 Mrd. Fr. dürften die operativen Ergebnisse in Summe der 26 Kantone wieder einen komfortablen Überschuss – von über 2 Mrd. Fr. – ergeben.

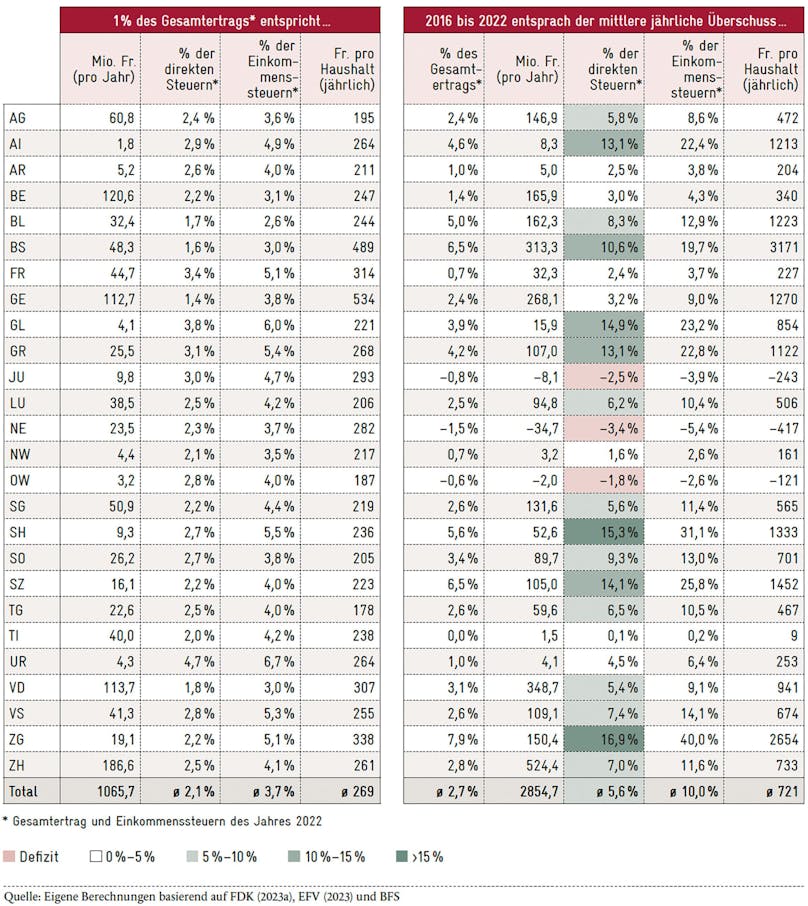

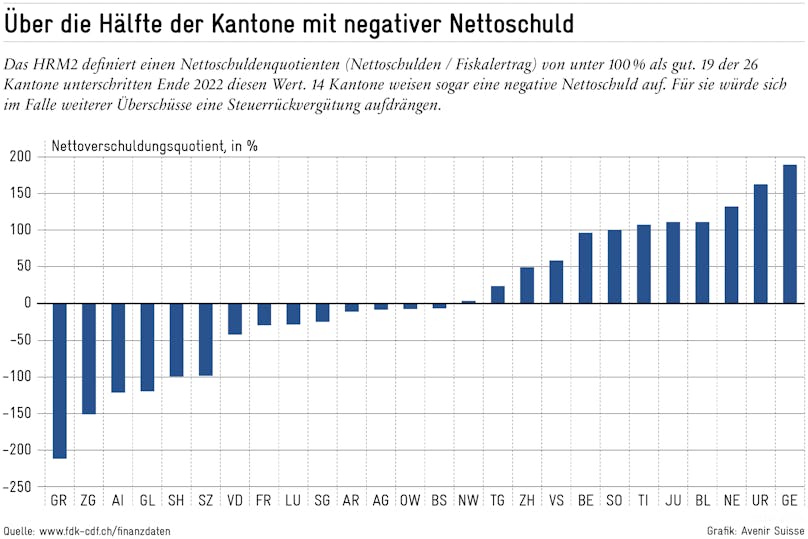

Das bestärkt die Idee von Steuerrückvergütungen. Doch wenn wie oben von Summen und Durchschnittswerten die Rede ist, muss bedacht werden: Die Kantone unterscheiden sich stark hinsichtlich ihrer finanziellen Ausgangslage. In welchen Kantonen hätte die Steuerrückvergütung also grosse Auswirkungen und in welchen vorerst gar keine? Das wird in diesem Blog stichwortartig für alle Kantone analysiert. Basis dafür bilden der Nettoverschuldungsquotient (vgl. Abbildung 2), die Treffsicherheit der Budgetierung in den vergangenen Jahren, bzw. die erzielten Überschüsse (vgl. Tabelle), und allfällige Veränderungen des Steuerfusses in jüngster Zeit.

→ Klicken Sie auf den Kanton, um direkt zur Begründung zu gelangen:

AG, AI, AR, BE, BL, BS, FR, GE, GL, GR, JU, LU, NE, NW, OW, SG, SH, SO, SZ, TG, TI, UR, VD, VS, ZG, ZH.

Aargau ↑

Die Nettoverschuldung liegt unter null. Bei der Treffsicherheit der Budgetierung liegt der Kanton im Mittelfeld. Seit 2018 schreibt der Kanton signifikante Überschüsse. 2023 wurde statt des erwarteten Defizits ein weiterer ungeplanter Überschuss erzielt. Eine Steuerrückvergütung wäre also schon für dieses Jahr sinnvoll.

Appenzell Innerrhoden↑

Appenzell Innerrhoden hat mit –122% den dritttiefsten Nettoverschuldungsquotienten aller Kantone. Bei der Budgetierung war der Kanton bisher systematisch zu pessimistisch (Abweichungen im Schnitt gut 5%). Die Überschüsse von 2015 bis 2022 sind entsprechend hoch. 2023 schloss AI dagegen treffsicher mit einem leichten Minus ab. Sollte 2023 eine Ausnahme bleiben, wären in den nächsten Jahren Steuerrückvergütungen schnell ein Thema.

Appenzell Ausserrhoden↑

Die Nettoverschuldung liegt unter null. Die Budgetierung war bisher ziemlich treffsicher, es gab auch Jahre, in denen das Resultat schlechter ausfiel als budgetiert. Entsprechend sind die Überschüsse seit 2016 nicht auffällig hoch. Der Handlungsbedarf für Steuerrückvergütungen ist gering, schaden würden sie aber nicht.

Kantonale Überschüsse der Jahre 2016 bis 2022:

Bern↑

Der Kanton Bern hat einen vergleichsweise hohen Nettoverschuldungsquotienten von 97%. Die Budgetierung war bisher treffsicher und es wurden keine allzu deutlichen Überschüsse erzielt. Zudem wurde der Steuerfuss 2021 von 3.06 auf 3.025 gesenkt. Weitere Steuersenkungen sind geplant, obwohl BE bezogen auf die finanzielle Ausgangslage weniger Anlass für Steuersenkungen hat als andere Kantone, die ihre Steuern nicht senken. Allerdings hat Bern generell sehr hohe Einkommenssteuern. Als Reaktion auf diese Position sind wohl auch die Steuersenkungen zu verstehen. Steuerrückvergütungen haben für Bern keine Dringlichkeit.

Basel-Land↑

Basel-Land hat einen hohen Nettoverschuldungsquotienten von 112%. Die Treffsicherheit bei der Budgetierung liegt im mittleren Bereich, von 2016 bis 2022 wurden im Schnitt signifikante Überschüsse erzielt. 2023 resultierte allerdings ein unerwartetes Defizit. In Puncto Steuerrückvergütungen besteht in den nächsten Jahren kein Handlungsbedarf.

Basel-Stadt↑

Die Nettoverschuldung liegt unter 0. Die Prognosen sind in Basel-Stadt traditionell sehr ungenau und waren seit 2013 in jedem Jahr zu pessimistisch. 2016 bis 2022 wurden grosse Überschüsse erzielt. Auch 2023 resultierte wieder ein grosser, ungeplanter Überschuss (433 Mio. Fr.) – hauptsächlich aufgrund von Unternehmenssteuern, die viel höher ausfielen als erwartet. Vergangenes Jahr würde das somit – bezogen auf alle direkten Steuern – eine Rückvergütung von 13% und – bezogen allein auf die Einkommenssteuern – sogar eine Rückvergütung von 26% ermöglichen. Das Instrument der Steuerrückvergütung ist für Basel-Stadt besonders interessant, denn offenbar ist die Budgetierung im wirtschaftsstarken Stadtkanton besonders anspruchsvoll. Angesichts der wiederholten Überschüsse der vergangenen Jahre sollten auch reguläre Steuersenkungen ein Thema sein.

Freiburg↑

Die Nettoverschuldung liegt unter null. Freiburg hat die mit Abstand treffsicherste Budgetierung aller Kantone und erzielte in den vergangenen Jahren keine signifikanten Überschüsse. Von 2020 bis 2022 wurde der Steuerfuss in zwei Schritten von 100% auf 96% gesenkt. In puncto Steuerrückvergütung besteht kein Handlungsbedarf.

Genf↑

Der Kanton Genf hat von allen Kantonen mit fast 200% den höchsten Nettoverschuldungsquotienten. Trotz komplexer wirtschaftlicher Struktur hatte Genf bis zu den Covid-Jahren eine treffsichere Budgetierung. 2021 bis 2023 fiel die Jahresrechnung hingegen viel besser aus als erwartet. 2021 im Umfang von 10% der Gesamteinnahmen, 2022 sogar 20%. 2023 erzielte Genf einen Überschuss von 1,4 Mrd. Fr., budgetiert war ein Defizit von fast 0,5 Mrd. Franken. Den unverhofften Geldsegen will man nun in erster Linie zur Stopfung des Lochs in der Pensionskasse der kantonalen Angestellten verwenden. Aufgrund der immer noch hohen Nettoverschuldung müssten auch bei weiteren deutlichen Überschüssen noch lange keine Steuerrückvergütungen durchgeführt werden.

Glarus↑

Mit –120% hat Glarus den vierttiefsten Nettoverschuldungsquotienten. Die Budgetierung des Kantons war durchwegs deutlich zu pessimistisch, entsprechend resultierten seit 2014 meist hohe ungeplante Überschüsse. Auch 2023 fiel das Ergebnis etwas besser aus als budgetiert, blieb aber in den roten Zahlen. Sollten ab 2024 wieder (ungeplante) Überschüsse erzielt werden, wären Steuerrückvergütungen schnell ein Thema.

Graubünden↑

Graubünden hat mit –212% von allen Kantonen den mit Abstand tiefsten Nettoverschuldungsquotienten. Die Zahl bedeutet, dass das Finanzvermögen des Kantons über dreimal so hoch liegt wie dessen Fremdkapital. Die Budgetierung lag von 2013 bis 2019 ziemlich gleichmässig um etwa 5% des Ertrags daneben. 2021 und 2022 erhöhte sich die Abweichung auf sehr hohe 13% bzw. 17%. Auch 2023 wurde im operativen Ergebnis wieder ein deutlicher Überschuss (von 120 Mio. Fr.) erzielt, obwohl ein kleines Defizit budgetiert war. In diesem Kanton ist es höchste Zeit für Steuerrückvergütungen. Bezogen auf alle direkten Steuern könnte für 2023 eine Rückvergütung von 13% erfolgen. Bezogen allein auf die Einkommenssteuern läge sogar eine Rückvergütung von 25% drin. Auch ein allgemeines Steuersenkungspotenzial ist kaum von der Hand zu weisen.

Jura↑

Jura hat einen hohen Nettoverschuldungsquotienten von 112% und eine sehr treffsichere Budgetierung. Von 2016 bis 2022 wurden im Schnitt keine Überschüsse erzielt, sondern leichte Defizite verbucht. Es besteht kein Handlungsbedarf in puncto Steuerrückvergütung.

Luzern↑

Die Nettoverschuldung liegt unter null. Der Kanton budgetiert tendenziell zu pessimistisch, aber nicht in auffälligem Mass. Seit 2018 werden signifikante Überschüsse erzielt, so auch 2023, wo der Überschuss von 146 Mio. Fr. den budgetierten Wert (14 Mio.) deutlich übertraf. Eine Steuerrückvergütung bietet sich entsprechend an. Bezogen auf alle direkten Steuern würde sie sich für 2023 auf knapp 10% belaufen. Bezogen allein auf die Einkommenssteuern läge sogar eine Rückvergütung von fast 15% drin.

Neuenburg↑

Neuenburg hat mit 133% den dritthöchsten Nettoverschuldungsquotienten aller Kantone. Seine Budgetierung ist treffsicher. Im Schnitt von 2016 bis 2022 erzielte Neuenburg keine Überschüsse, sondern Defizite. Es besteht kein Handlungsbedarf in puncto Steuerrückvergütung.

Nidwalden↑

Nidwalden hat keine signifikante Nettoverschuldung. In puncto Fehlschätzungen bei der Budgetierung liegt der Kanton im Mittelfeld. In den vergangenen Jahren wurden keine erheblichen Überschüsse erzielt. Das Thema Steuerrückvergütung ist nicht dringend, könnte aber bei einem künftigen deutlichen Überschuss interessant werden.

Obwalden↑

Die Nettoverschuldung liegt leicht unter null. Die Budgets waren seit 2013 ziemlich gleichmässig zu pessimistisch aber nicht in massivem Umfang. Erzielt wurden bis und mit 2019 trotzdem keine Überschüsse, sondern Defizite. 2020 bis 2022 folgten deutliche Überschüsse. 2023 schloss Obwalden neutral ab. Trotz guter Verschuldungssituation und besser als budgetiert ausfallenden Staatsrechnungen hat das Instrument der Steuerrückvergütung für OW keine Dringlichkeit, da der Staatshaushalt oft im Minus liegt.

St. Gallen↑

St. Gallen hat eine negative Nettoverschuldung. Die Budgets waren seit 2013 ziemlich gleichmässig – aber nicht in massivem Umfang – zu pessimistisch. Von 2017 bis 2022 wurden Überschüsse erzielt, 2023 folgt erstmals seit längerem ein deutliches Defizit. Dieses fiel sogar etwas höher aus als budgetiert. 2023 und 2022 wurde der Steuerfuss um jeweils 5 Prozentpunkte von 115% auf 105% gesenkt. Weitere Steuersenkungen dürften vorerst kein Thema sein. Sollten im laufenden oder kommenden Jahr wieder Überschüsse erzielt werden, wäre aber eine Rückvergütung plausibel.

Schaffhausen↑

Schaffhausen hat mit –99% einen sehr tiefen Nettoverschuldungsquotienten. Die Abweichung der Rechnung vom Budget wurde im Laufe der Jahre immer grösser und erreichte 2021 und 2022 extreme Werte. Von 2016 bis 2022 resultierten sehr hohe Überschüsse. Darauf hat der Kanton allerdings mit ausgeprägten Steuersenkungen reagiert. In mehreren Schritten senkte er seinen Steuerfuss von 115% auf 79%. Weitere Steuersenkungen dürften darum vorerst kein Thema mehr sein. Umso interessanter wäre das Instrument der Steuerrückvergütung, sollten trotz der Steuersenkungen weitere ungeplante Überschüsse erfolgen.

Solothurn↑

Solothurn hat einen hohen Nettoverschuldungsquotienten von 101%. Bei der Budgetierung ist der Kanton auf der treffsichereren Seite. Im Schnitt der vergangenen Jahre wurden signifikante Überschüsse erzielt, 2023 resultierte allerdings ein moderates Defizit. Steuerrückvergütungen dürften vorerst kein Thema sein.

Schwyz↑

Schwyz hat mit –99% einen sehr tiefen Nettoverschuldungsquotienten. In den letzten Jahren wurden deutlich bessere Ergebnisse erzielt als budgetiert. 2013 und 2014 geschahen die Abweichungen in die andere Richtung. 2016 bis 2022 wurden hohe Überschüsse erzielt. Seit 2018 erfolgte in drei Schritten eine deutliche Steuersenkung von 170% zurück auf 120% (die schon bis 2014 galten). Trotzdem erzielte der Kanton auch 2023 einen deutlichen, ungeplanten Überschuss. Eine Steuerrückvergütung bietet sich an. Die 82 Mio. Fr. aus 2023 entsprächen bezogen auf alle direkten Steuern einer Rückvergütung von knapp 10%. Bezogen allein auf die Einkommenssteuern würde sogar eine Rückvergütung knapp 20% drinliegen.

Thurgau↑

Die Nettoverschuldung liegt knapp über null. Bei der Budgetierung ist der Kanton auf der treffsichereren Seite. Von 2017 bis 2022 wurden im Schnitt signifikante, aber keine grossen Überschüsse erzielt. 2022 erfolgte eine Steuerfusssenkung von 117% auf 109%. 2023 verbuchte der Kanton ein erhebliches Defizit, das höher als budgetiert ausfiel. In puncto Steuerrückvergütung besteht kein akuter Handlungsbedarf.

Tessin↑

Der Kanton hat einen hohen Nettoverschuldungsquotienten von 107%. Bei der Budgetierung liegt er auf der treffsichereren Seite, von 2016 bis 2022 präsentierte er im Schnitt ausgeglichene Jahresrechnungen. Steuerrückvergütungen drängen sich im Tessin nicht auf.

Uri↑

Uri hat mit 163% den zweithöchsten Nettoverschuldungsquotienten. Die Budgetierung ist vorsichtig, aber ziemlich treffsicher. Von 2016 bis 2022 erzielte Uri im Schnitt geringfügige Überschüsse. 2023 folgte ein moderates Defizit. In puncto Steuerrückvergütungen besteht kein Handlungsbedarf.

Waadt↑

Die Nettoverschuldung liegt unter null. Abgesehen von den Covid-Jahren 2021 und 2022 waren die Budgets von Waadt ziemlich treffsicher. Seit 2014 wurden Überschüsse erzielt, während üblicherweise ein strikt ausgeglichener Haushalt budgetiert war. 2023 folgte ein Defizit, das allerdings deutlich geringer ausfiel als budgetiert. Für 2024 hat Waadt eine leichte Steuersenkung beschlossen. Die Steuerrückvergütung könnte für den Kanton im Falle künftiger Überschüsse interessant sein.

Wallis↑

Der Kanton hat eine positive, aber niedrige Nettoverschuldung (ca. 50%), und seine Budgetierung liegt auf der treffsichereren Seite. Seit 2015 erzielt der Kanton Überschüsse, während üblicherweise ein ausgeglichener Haushalt budgetiert war. Überschussrückzahlungen haben im Wallis vorerst noch keine hohe Priorität.

Zug↑

Der Kanton Zug hatte schon Ende 2022 mit –150% den zweittiefsten Nettoverschuldungsquotienten aller Kantone. Seit 2016 fallen die Jahresergebnisse des Kantons deutlich besser aus als budgetiert. Seit 2018 erzielt der Kanton grosse Überschüsse. 2021 erfolgte eine leichte Senkung des Steuerfusses von 82% auf 80%. 2023 erzielte Zug einen extrem hohen Ertragsüberschuss von etwa 27% des Aufwands. Der Überschuss fiel doppelt so hoch aus wie budgetiert. Der Umfang von 461 Mio. Fr. entspricht ungefähr den gesamten Einnahmen aus der Besteuerung der Einkommen natürlicher Personen. Für 2024 wurde eine deutliche Steuersenkung (über Reduktion der Steuertarife für mittlere Einkommen) beschlossen. Das Instrument der Steuerrückvergütung wäre für Zug sehr interessant.

Zürich↑

Der Kanton hat eine positive, aber niedrige Nettoverschuldung (50%). Das Jahresergebnis fiel im Kanton Zürich von 2016 bis 2020 ziemlich zuverlässig etwas besser aus als budgetiert, 2021 und 2022 waren die Abweichungen dann höher. Von 2015 bis 2022 wurden Überschüsse erzielt. 2023 wurde statt des budgetierten Defizits ein ausgeglichenes Resultat erreicht. 2022 und 2024 wurde der Steuerfuss jeweils minim um jeweils 1% gesenkt (von 100% auf 98%). Eine Steuerrückvergütung würde vorerst nicht wirksam, da der Kanton keine negative Nettoverschuldung aufweist.