Zu einer Stadt als attraktivem Wohn- und Firmenstandort gehört auch eine moderate Steuerbelastung. Diese wird massgeblich vom kommunalen Steuerfuss bestimmt. Nicht zuletzt ist dieser das Resultat einer effizienten Haushaltsführung der betroffenen Stadt. Eine Senkung im Vergleich zu den umliegenden Gemeinden spiegelt den politischen Willen zur Erhaltung und Steigerung der Wettbewerbsfähigkeit des Zentrums. Wie gut stehen die Städte diesbezüglich da – und gibt es grosse Unterschiede?

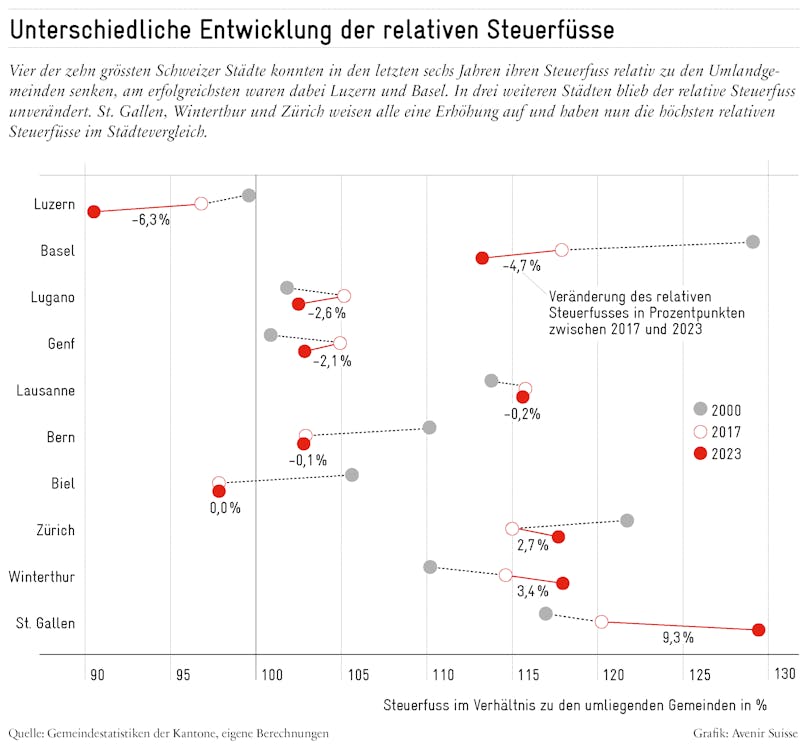

Avenir Suisse untersuchte vor fünf Jahren in der Publikation «20 Jahre Schweizer Stadtpolitik» (Städtemonitoring 2018) die Entwicklung der Steuerfüsse der zehn grössten Schweizer Städte zwischen 2000 und 2017 im Vergleich zu den jeweiligen Umlandgemeinden (vgl. Methodik). Die Auswertung zeigte grosse Unterschiede zwischen den Städten – von einem Rückgang des Steuerfusses (im Vergleich zu den Umlandgemeinden) im zweistelligen Prozentpunktebereich (Basel, -11,2) bis zu einer Erhöhung von 4,4 Prozentpunkten in Winterthur (vgl. graue und rot-umrandete Punkte in der Abbildung). In der Aktualisierung wird nun die Entwicklung der relativen Steuerfüsse von 2017 bis 2023 betrachtet. Der Zeitraum ist deutlich kürzer, weshalb weniger drastische Veränderungen zu erwarten sind.

Methodik

Die Höhe und zeitliche Entwicklung der kommunalen Steuerfüsse sind von vielen Faktoren abhängig. Unter anderem etwa davon, wie die Aufgaben zwischen Kanton und den Gemeinden verteilt sind, wie der interkommunale Finanzausgleich organisiert ist und wie stark dieser beispielsweise zentrumsspezifische Lasten ausgleicht. Auch regionale Dynamiken spielen eine Rolle. Der simple Vergleich der städtischen Steuerfüsse untereinander wäre darum in keiner Weise aussagekräftig. Auch ein reiner Vergleich der Entwicklung städtischer Steuerfüsse über die Zeit wäre kein aussagekräftiger Indikator für den «Attraktivitätswillen» einer Stadt, da diese auch von allgemeinen regionalen Trends und Neuordnungen der Aufgabenteilungen beeinflusst sein kann. Deshalb wird die Entwicklung der Steuerfüsse relativ zur Entwicklung in den jeweiligen umliegenden Gemeinden verglichen.

Im vorliegenden Blog ist deshalb vom «relativen Steuerfuss», also vom städtischen Steuerfuss im Vergleich zu den Umlandgemeinden die Rede. Betrüge dieser 100, wäre der Steuerfuss in der Stadt gleich hoch wie der nach Einwohner gewichtete mittlere Steuerfuss der Umlandgemeinden. Die Auswahl der Umlandgemeinden ist identisch derjenigen der ursprünglichen Publikation (S. 181)[1].

Mathematisch gestaltet sich die Entwicklung des relatives Steuerfuss bspw. für den Zeitraum 2017-2023 wie folgt:

Drei Städte mit Zunahme des relativen Steuerfusses, vier Städte mit Abnahme

In der Schweiz werden die grossen Städte tendenziell links regiert, die Anspruchshaltung an öffentliche Güter ist höher als in ländlichen Gemeinden. Städte haben zudem Zentrumslasten, bieten mit ihrer Zentrumsfunktion aber auch diverse Vorteile – was zur Folge hat, dass potenzielles Steuersubstrat hier weniger empfindlich auf die Steuerbelastung reagiert als in ländlichen Gemeinden, die weniger spezifische Standortvorteile haben. Das alles führt dazu, dass die Steuerfüsse in den Städten normalerweise höher liegen als in den umliegenden Gemeinden. Im Jahr 2017 war das in acht der zehn Städte der Fall (Ausnahmen: Biel und Luzern).

Seither haben sich folgende Veränderungen ergeben (vgl. Abbildung): Die Stadt Basel schneidet erneut gut ab, mit einem Rückgang von 4,6 Prozentpunkten im Vergleich zum Umland. Übertroffen wird Basel nur noch von der Stadt Luzern mit einer relativen Abnahme des Steuerfusses von 6,3 Prozentpunkten. Eine moderate Abnahme zeigen Lugano und Genf mit 2,6 bzw. 2,1 Prozentpunkten. Die beiden Städte konnten damit den Trend zur Erhöhung, der in der Betrachtung von 2000 bis 2017 resultierte, umkehren. In Lausanne, Bern und Biel beläuft sich die Veränderung auf weniger als einen Prozentpunkt.

Hingegen ist für die Stadt St. Gallen der relative Steuerfuss um 9,3 Prozentpunkte gestiegen, und das, obwohl sie den Steuerfuss erneut gesenkt hat – nur bei weitem nicht so stark wie die umliegenden Gemeinden. Auch in Winterthur und Zürich sind die relativen Steuerfüsse signifikant gestiegen, und zwar um 3,4 bzw. 2,7 Prozentpunkte. Winterthur verzeichnete schon in der Periode von 2000 bis 2017 einen deutlichen Anstieg, während Zürich in jener Periode noch einen starken Rückgang verbuchen konnte. St. Gallen, Winterthur und Zürich weisen nicht nur deutliche Anstiege, sondern für das Jahr 2023 auch die höchsten Niveaus der relativen Steuerfüsse auf. Damit hat St. Gallen genau die umgekehrte Entwicklung durchgemacht wie Basel, welches im Jahr 2000 auf dem höchsten Niveau gestartet ist und sich nun im Mittelfeld befindet.

Bis auf Luzern und Biel bleiben die untersuchten Schweizer Städte steuerlich unattraktiver als ihre umliegenden Gemeinden. Immerhin: In der Hälfte der Städte beträgt das Plus gegenüber dem Umland weniger als 5%, darunter ist mit Genf auch die zweitgrösste Stadt der Schweiz.

Das Potenzial, die steuerliche Attraktivität zum Umland zu verbessern, bestünde punktuell durchaus. Insgesamt haben die zehn grössten Städte 2022 Überschüsse von 700 Mio. Franken generiert. Knapp 300 Mio. Franken entfallen davon auf die Stadt Zürich (das entspricht etwa 8,9% der Steuereinnahmen der Stadt), die zusammen mit Winterthur den zweithöchsten relativen Steuerfuss im Städtevergleich aufweist. Auch Winterthur hat einen Überschuss erzielt, und zwar in der Höhe von 55 Mio. Franken, das sind 11,6% der Steuereinnahmen. Die beiden Zürcher Städte hätten damit durchaus Spielraum für Steuersenkungen. Dass dieser genutzt werden kann, um an Attraktivität zum Umland zu gewinnen, haben in den vergangenen Jahren Basel und Luzern gezeigt.

[1] Spezialfall Basel

Der Steuerfussvergleich für Basel ist ein Spezialfall. Ein Vergleich mit den beiden weiteren baselstädtischen Gemeinden Riehen und Bettingen alleine ist nicht aussagekräftig. Zum Vergleich wurden deshalb auch die umliegenden Gemeinden des Kantons Basel-Land herangezogen. Die Stadt Basel hat aber keinen eigenen Steuerfuss, da Stadt- und Kantonsverwaltung nicht voneinander getrennt sind. Ein Vergleich muss darum über die von der Eidgenössischen Finanzverwaltung berechneten kantonalen Steuerausschöpfungsquotienten der Kantone BL und BS erfolgen. Diese basieren auf den kantonalen und den kommunalen Steuereinnahmen.

Um daraus die mit BS vergleichbare Steuerbelastung in den BL-Gemeinden zu ermitteln, muss der Steuerausschöpfungsquotient von BL auf die Steuerfusspunkte seiner Gemeinden umgerechnet werden. Dazu wird die Steuerausschöpfung pro Steuerfusspunkt berechnet. Der Steuerfuss des Kantons BL betrug durchgehend 100 Punkte, der mittlere (einwohnergewichtete) Steuerfuss der BL-Gemeinden liegt im Jahr 2023 bei 59,03 Punkten, die Steuerausschöpfung liegt bei 26,10%. Pro Punkt ergeben sich somit 0,1641% (26,10% / 159,03). Für 200 und 2017 gilt dasselbe Vorgehen. Für jede BL-Gemeinde lässt sich so ein Steuerausschöpfungsquotient berechnen.

Auf dieser Basis kann die Entwicklung der Stadt Basel mit der Steuerfussentwicklung der umliegenden BL-Gemeinden verglichen werden. Auch der Vergleich mit Riehen und Bettingen ist mit einer kleinen Herausforderung verbunden. Die BS-Gemeinden erheben erst seit 2003 einen eigenen Steuerfuss, daher wurde für diese Gemeinden die Steuerfüsse aus 2003 verwendet. Von Riehen und Bettingen zieht der Kanton Basel-Stadt 50% der Einkommenssteuer gemäss kantonalem Steuertarif ein. Riehen und Bettingen legen einen kommunalen Steuerfuss (in % der kantonalen Steuer) fest. So gesehen kann man den (virtuellen) Steuerfuss der Stadt Basel ebenfalls als 50% interpretieren, während die (realen) Steuerfüsse von Riehen und Bettingen um die 35-40% schwanken.