Seit dem Abstimmungswochenende im Juni ist klar: Die Schweiz wird die OECD-Mindeststeuer umsetzen. Damit unterliegen die Gewinne internationaler Grosskonzerne mit einem Jahresumsatz von über 750 Mio. Euro ab Anfang 2024 einem Steuersatz von mindestens 15%. Da die Gesetze in 18 Kantonen heute tiefere Sätze vorsehen, kommt künftig eine Ergänzungssteuer – oder wie in den Kantonen Neuenburg und Schaffhausen ein mehrstufiger Tarif – zum Tragen.[1]

Mit der Mindeststeuer entfällt ein wichtiger Standortvorteil für viele Kantone. Entsprechend gibt es Bestrebungen, diese Nachteile in anderen Bereichen auszugleichen. Der Kanton Zug hat etwa angekündigt, mit den Einnahmen aus der Ergänzungssteuer ein Blockchain-Institut aufzubauen.

Was in der Öffentlichkeit weniger bekannt ist: Das neue OECD-Regelwerk lässt die eine oder andere Türe offen, so dass die effektive Steuerbelastung auch künftig unterhalb der 15%-Schwelle liegen kann. Um einige dieser Möglichkeiten und ihre Auswirkungen geht es in dieser Blog-Serie.

Teil 1 widmet sich einer spezifischen, in der Schweiz bisher unbekannten Steuergutschrift: Dem «Qualified Refundable Tax Credit» (QRTC). Er könnte zum Sinnbild des neuen Standortwettbewerbs werden – zahlreiche Kantone prüfen bereits eine Einführung.

Der QRTC – mehr Subvention als Steuergutschrift

Steuergutschriften sind heute ein international verbreitetes Instrument, etwa zur Förderung von Investitionen in Forschung und Entwicklung (F&E). In der Regel entspricht die Gutschrift einem bestimmten Anteil der geförderten Auslagen, z.B. 20% der F&E-Personalkosten. Dieser Betrag kann direkt von der Steuerschuld abgezogen werden.[2] Grundsätzlich lassen sich zwei Typen von Steuergutschriften unterschieden:

- Auszahlbare Steuergutschriften werden einem begünstigen Unternehmen unabhängig von der Steuerpflicht gewährt. Ist die Steuergutschrift höher als die Steuerschuld, wird der Überschussbetrag an das begünstige Unternehmen ausbezahlt.

- Nicht-auszahlbare Steuergutschriften werden nur gewährt, wenn ein begünstigtes Unternehmen über steuerbare Einkünfte verfügt. Ist die Steuergutschrift höher als die Steuerschuld, verfällt der Teil der Gutschrift, der die Steuerschuld übertrifft – es kommt also zu keiner Auszahlung an das Unternehmen.

Um im Rahmen des neuen OECD-Regelwerks künftig als QRTC anerkannt zu werden, muss eine Steuergutschrift («tax credit») zwei Voraussetzungen erfüllen: Erstens muss sie auszahlbar («refundable») sein. Zweitens muss die Gutschrift innerhalb von vier Jahren nach Gewährung verrechnet werden («qualified»). Was bedeutet diese Bestimmung? Für den Fall, dass die Steuerschuld eines begünstigten Unternehmens den QRTC übertrifft, wird letzterer in aller Regel im gleichen Jahr vollständig von der Steuerschuld abgezogen.

Im anderen Fall, wenn der QRTC im Jahr 1 grösser ist als die Steuerschuld, kann der überschüssige QRTC – die Differenz aus Steuerschuld und ursprünglichem QRTC – im Jahr 2 genutzt werden. Ist die Steuerschuld auch im Jahr 2 kleiner als der überschüssige QRTC, wird letzterer analog in das Jahr 3 übertragen. Dasselbe ist auch in Jahr 3 möglich. Ist der überschüssige QRTC auch in Jahr 4 grösser als die Steuerschuld, muss der verbleibende QRTC-Betrag an das Unternehmen ausbezahlt werden.

Kurzum: Damit der Staat keine Zahlung leisten muss, muss die kumulierte Steuerschuld eines begünstigen Unternehmens aus den Jahren 1-4 höher sein als die im Jahr 1 gewährte Steuergutschrift. Sollte das Unternehmen jährlich von einem QRTC profitieren, muss diese Bedingung zudem auch in den darauffolgenden Jahren gelten. Theoretisch wäre es also möglich, dass ab Jahr 4 jedes Jahr eine Auszahlung erfolgt, wenn die Steuerschuld tiefer ist als die sich aufstauenden Steuergutschriften.

Auszahlbare Steuergutschriften sind heute in 17 OECD-Ländern in Kraft. In vielen Fällen sind sie entweder auf kleine Unternehmen ausgerichtet oder unterliegen Obergrenzen, um ihre Auswirkungen auf die öffentlichen Finanzen zu begrenzen. Wie das Beispiel des Vereinigten Königreichs zeigt, kann die Belastung der öffentlichen Finanzen trotz Obergrenze erheblich ausfallen: So sind die Ausgaben für die britischen F&E-Steuergutschriften zwischen 2010 und 2020 um ungefähr das Fünffache gewachsen.

Ungleichbehandlung von Steuergutschriften

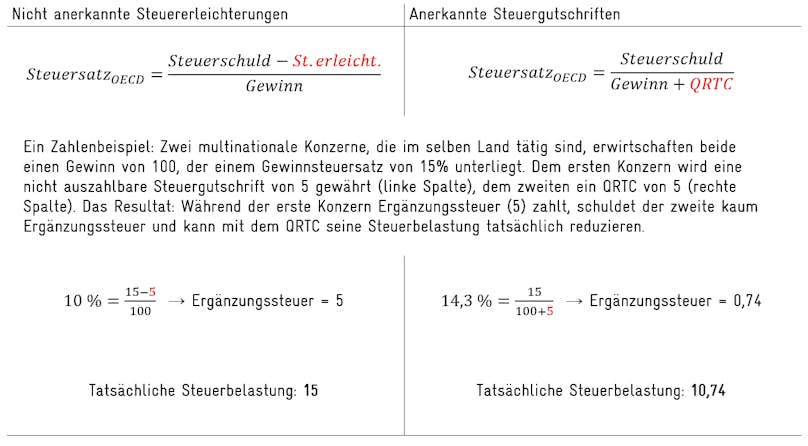

Für Länder mit heute tiefen effektiven Steuersätzen wie die Schweiz dürfte der QRTC im Standortwettbewerb von besonderer Relevanz sein. Grund dafür ist dessen Behandlung bei der Berechnung des effektiven Steuersatzes (vgl. Tabelle). Das neue Regelwerk behandelt den QRTC als zusätzliches Einkommen des multinationalen Unternehmens. Nicht anerkannte Steuererleichterungen (z.B. nicht-auszahlbare Steuergutschriften oder Zusatzabzüge) werden hingegen als Reduktion der Steuerschuld betrachtet.

Nicht anerkannte Steuererleichterungen ziehen also einen tieferen effektiven Steuersatz nach sich und lösen damit die Ergänzungssteuer aus. Im Gegensatz dazu vermindert der QRTC den nach dem neuen OECD-Regelwerk berechneten Steuersatz nur gering. Entsprechend wird – wenn überhaupt – nur wenig Ergänzungssteuer fällig. Mit dem QRTC lässt sich aber ein Teil der Steuerschuld begleichen. Der für die Firma relevante Steuersatz liegt demnach tiefer, ohne dass das neue OECD-Regelwerk verletzt wird.

Für die F&E-Förderung in der Schweiz bedeutet dies, dass die bisher bekannten Instrumente an Bedeutung verlieren. Insbesondere wird die Wirkung von Instrumenten wie der Patentbox oder des F&E-Zusatzabzugs bei betroffenen Konzernen grösstenteils neutralisiert, sobald die 15%-Mindeststeuer-Schwelle bei deren Einsatz unterschritten wird.

Mit dem QRTC lässt sich ein Teil der Steuerschuld begleichen. Für die F&E-Förderung bedeutet dies, dass die bekannten Instrumente an Bedeutung verlieren. (Unsplash)

Uneingeschränkter Anwendungsbereich

Die bevorzugte Behandlung auszahlbarer Steuergutschriften im neuen Regelwerk kommt nicht von ungefähr. Mit der Mindeststeuer verfolgt die internationale Staatengemeinschaft das Ziel, den Steuerwettbewerb einzuschränken. Subventionen sind hingegen nicht Teil des Projekts. Vor dem Hintergrund dieser Zielsetzung ist die Behandlung auszahlbarer Steuergutschriften im neuen Regelwerk konsistent: Weil sie Auszahlungen an Unternehmen auslösen können, werden sie im neuen Regelwerk als Subventionen betrachtet.

Damit lässt sich auch erklären, warum das OECD-Regelwerk den Anwendungsbereich des QRTC nicht beschränkt. Bei der Gestaltung ihres Subventionsangebots sind die Staaten frei. Regierungen könnten damit künftig Unternehmen mittels QRTC auch steuerlich begünstigen, wenn diese etwa die Digitalisierung vorantreiben, die Vereinbarkeit von Beruf und Familie unterstützen oder in nachhaltige Technologien investieren. Besonders für Länder mit heute tiefen effektiven Steuersätzen wie die Schweiz setzt der QRTC damit problematische Anreize.

Wie damit konkret die tatsächliche Steuerbelastung gesenkt werden kann, und was die heiklen Punkte dabei sind, das ist Gegenstand der nachfolgenden Blog-Beiträge dieser Serie:

- Wie Steuersätze unterhalb von 15% trotz Mindeststeuer möglich sind (Teil 2/3)

- Fallstricke des neuen Standortwettbewerbs (Teil 3/3)

Weiterführende Informationen zum Thema finden Sie in unserer Publikation «Schöne neue Steuerwelt».

[1] Betroffen sind indes auch Kantone mit einem Gewinnsteuersatz von über 15%, da mit der Reform auch die Bemessungsgrundlage international harmonisiert wird.

[2] Dies im Gegensatz zu Zusatzabzügen – wie dem in der Schweiz bekannten F&E-Zusatzabzügen –, die getreu ihrer Bezeichnung den steuerbaren Gewinn reduzieren.