La pandémie de coronavirus a touché tous les pays, bien qu’à des degrés divers. Les bouleversements économiques et les mesures gouvernementales qui en découlent entraînent partout une forte augmentation de la dette. Dans une série de trois articles de blog, Avenir Suisse examine la complexité des questions relatives à la dette. Dans la première partie, nous avons présenté le concept du taux d’endettement public et calculé l’augmentation probable de celui-ci en Suisse après la crise du coronavirus. Dans cette partie, nous jetons un regard au-delà des frontières et nous plongeons dans l’histoire.

Première forte hausse depuis l’introduction du frein à l’endettement

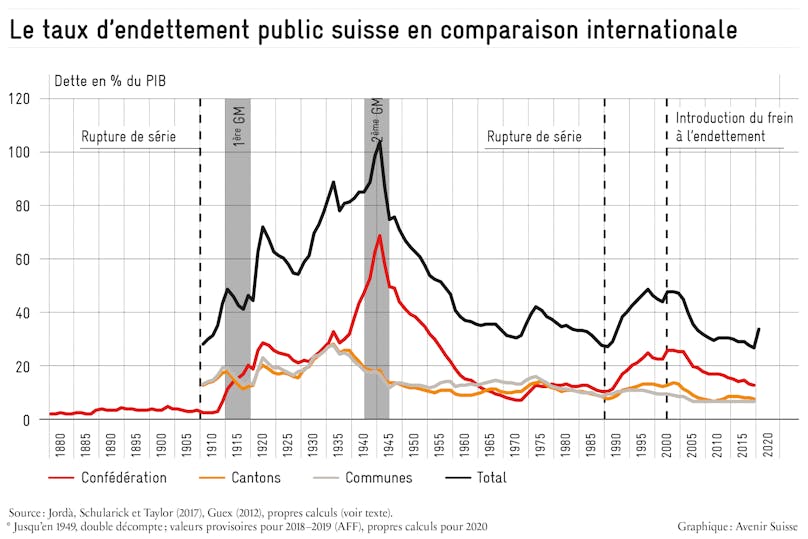

L’histoire économique nous a appris qu’en temps de crise, comme en cas de guerre, la dette des Etats augmente fortement. Cela s’applique également à la Suisse. Le graphique 1 montre le taux d’endettement de la Suisse depuis la fin du XIXe siècle[1].

Les deux guerres mondiales de même que les crises économiques ont laissé des traces, à l’image de la Grande Dépression des années 1930 ou la crise pétrolière de 1973. Il faut noter qu’en raison de la baisse simultanée du produit intérieur brut (PIB), les statistiques sur le taux d’endettement au dénominateur démultiplient l’effet de la crise. Il est intéressant de noter que le taux d’endettement au niveau fédéral est toujours plus prononcé qu’aux échelons inférieurs de gouvernement. Une situation extraordinaire confère à la Confédération des pouvoirs exceptionnels, qui impliquent à leur tour des dépenses hors du commun.

En Suisse, le taux d’endettement a fortement augmenté pour la dernière fois dans les années 1990, alors que le pays était en pleine crise économique à la suite de l’éclatement d’une bulle immobilière et au «non» à l’EEE. En conséquence, les finances publiques ont échappé à tout contrôle. Seule l’introduction du frein à l’endettement en 2003 a amorcé un changement dans la politique gouvernementale et a conduit à une plus grande discipline budgétaire. Depuis lors, la Suisse a pu réduire son taux d’endettement, même pendant la crise financière de 2008 – aidée, bien sûr, par les taux d’intérêt historiquement bas. Notre pays a ainsi pu faire face à la crise du coronavirus avec une bonne position budgétaire de départ. Mais comme nous l’avons calculé dans la première partie de cette série d’articles, le taux d’endettement va à nouveau augmenter de manière significative.

Les critères de Maastricht paraissent déjà bien lointains

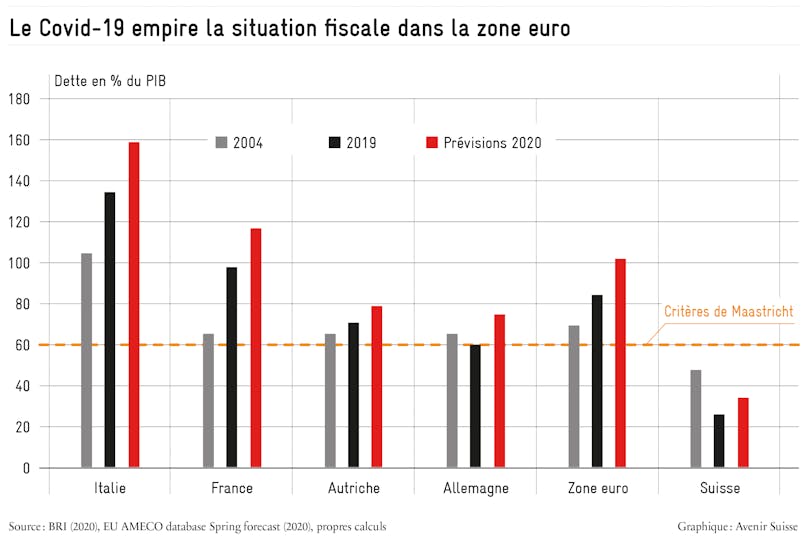

La situation est cependant bien plus dramatique ailleurs, surtout dans les autres pays européens. Par exemple, l’Union européenne (UE) part de l’hypothèse d’une baisse du PIB de 8,7% pour la zone euro en 2020. Les pays particulièrement touchés, comme l’Italie ou l’Espagne, risquent de devoir faire face à une récession encore plus profonde. Tout cela laissera de profondes cicatrices sur la santé budgétaire des pays voisins, comme le montrent les prévisions de mai de la Commission européenne. Le graphique 2 situe le taux d’endettement public de la Suisse, historique et projeté, dans un contexte européen.

Alors que le taux d’endettement public de la Suisse devrait encore être bien inférieur aux critères de Maastricht à la fin de 2020, tous les pays voisins ne seront probablement pas en mesure d’atteindre le seuil cette année. En Italie, le niveau de la dette devrait atteindre des proportions inquiétantes. Les taux d’endettement de 160% sont bien supérieurs aux niveaux de 70 à 90% que les économistes ont identifiés comme pérennes dans diverses études (voir la première partie de cette série).

En comparaison avec les pays voisins, la Suisse est donc le borgne au pays des aveugles. Cependant, les comparaisons internationales et historiques sont faussées par la dette nationale implicite, c’est-à-dire les obligations financières futures qui ne sont pas encore financées.

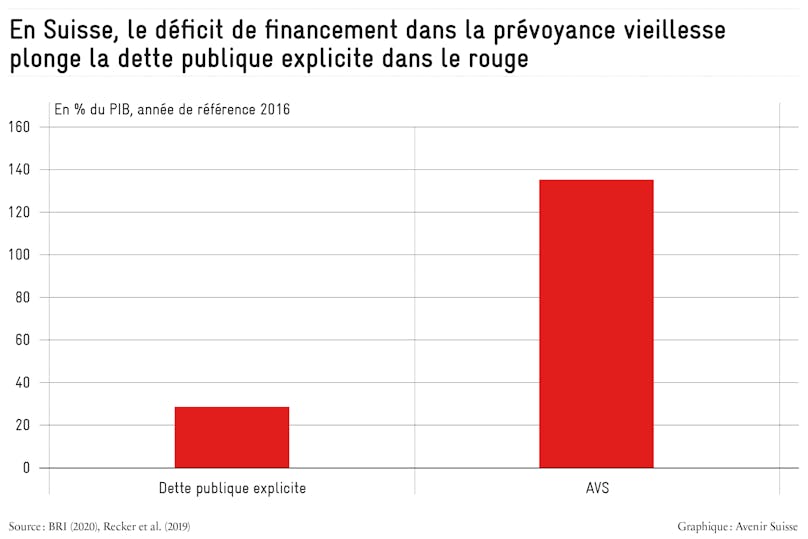

La dette publique implicite concerne principalement les assurances sociales et le système de retraite. En Suisse, le financement totalement insuffisant de l’AVS est une pierre d’achoppement majeure ; selon une étude commanditée par l’UBS, même après la dernière mini-réforme, il existe un déficit de financement de plus de 135% du PIB (voir graphique 3). Comme l’a suggéré Avenir Suisse par le passé, un frein à l’endettement des caisses de sécurité sociale pourrait remédier à cette situation et en assurer la viabilité financière. Certains pays disposent déjà de telles règles fiscales pour leurs régimes de sécurité sociale – la formule de calcul des retraites en Allemagne tient compte de divers facteurs tels que la démographie.

Le frein à l’endettement comme une bénédiction

Ainsi, si la situation financière des assurances sociales est loin d’être rose, la Confédération et les cantons ont au moins été prudents avec le reste du budget national au cours de la dernière décennie. Cela est dû en grande partie au frein à l’endettement. Si la Suisse ne disposait pas de ce système, elle serait probablement soumise à la même pression fiscale que les pays de la zone euro. L’instrument introduit en 2003 a fait ses preuves. Il a permis à la Suisse de conserver sa marge de manœuvre en matière de politique budgétaire et de réagir de manière appropriée à la pandémie de coronavirus.

S’endetter a du sens dans une situation de crise, mais dans les années qui suivent, il est bon de réduire à nouveau cette dette, et ceci sans tarder – l’objectif devrait être de revenir aux niveaux de la dette publique d’avant la pandémie une quinzaine d’années après la crise au plus tard. D’une part, un tel délai devrait être visé pour des raisons d’équité intergénérationnelle. D’autre part, pour des raisons de précaution, car, comme le dit un vieil adage, «après la crise, c’est avant la crise».

Cela vaut également pour l’économie dans son ensemble. Un coup d’œil sur les statistiques montre que les acteurs privés, certains ménages et certaines entreprises ont parfois dû faire face à la pandémie de Covid-19 avec des niveaux d’endettement très élevés. Dans la troisième et dernière partie de cette série, nous nous intéresserons donc à la dette privée en Suisse. Comme on peut s’y attendre, le tableau est ici bien différent de celui de la dette publique, notamment en comparaison internationale.

Retrouvez l’intégralité de la série ici.

[1] Les données sur la dette de 1880 à 1909 et les données sur le PIB nominal de 1880 à 1989 émanent de la base de données macrohistoriques Jordà-Schularick-Taylor. Les données relatives à la dette de 1910 à 1989 proviennent du projet de base de données «Statistique historique de la Suisse» (HSSO). Les données à partir de 1990 sont basées sur les informations de l’Administration fédérale des finances (AFF). Les prévisions pour le total en 2020 sont basées sur les calculs de la première partie de cette série.